再就職後も給与所得の場合は、例えば年収456万円を超えると年金の一部が減らされ、744万円を超えると年金はゼロになってしまいます。

意外と知られていないことかもしれませんが、個人事業主なら、どんなに収入を得ていても、年金は全額受け取れるのです。

今回は、定年後にいくら稼いでも「年金を満額」もらえるという「個人事業主」としての働き方に焦点を当ててみたいと思います。

個人事業主だといくら働いても年金が全額もらえます。

65歳を越えた年金生活者が働く方法には大きく2通りあります。

ひとつは、定年後もそのまま会社に残ったり、他の会社に移ったりして働く方法です。

この場合の所得は会社勤務の時と同様、給与所得となります。

もうひとつは、定年退職後、個人事業主として独立して収入を得る方法です。

この所得は事業所得または雑所得となります。

給与所得者として働いた場合は、一定の金額以上の収入を得ると貰っている年金の一部または全部がカットされますが、個人事業主になれば、いくら稼いでも年金は全額もらえるのです。

なぜ個人事業主だと年金を全額もらえるのでしょうか?

年金生活者が「給与所得者」として働いた場合と「個人事業主」として働いた場合の違いとして、会社員などの給与所得者には在職老齢年金の支給停止という制度があることを知っておきましょう。

「在職老齢年金の支給停止」とは会社員が年金を受給しながら働いた場合、給与収入が一定の額を超えると年金の一部または全部がカット(支給停止)される制度のことです。

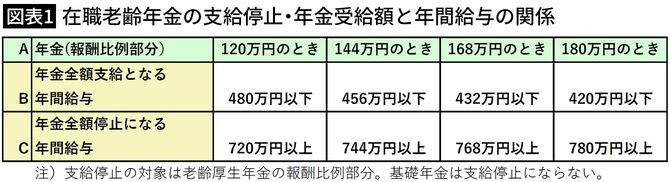

上記の図表1は、年金受給額と年間給与の関係を表にしたものです。

例えば、年金受給額(報酬比例部分)が年間144万円の人だと、年間給与が456万円以下なら年金は全額もらえますが、456万円を超えると年金の一部が減らされ、744万円を超えると年金(報酬比例部分)はすべてカットされて、ゼロになってしまいます。

年金生活者が給与所得者として働き続ける場合、稼ぎすぎないように自分の給与を調整することも考えないといけないのです。

これに対し、個人事業主は、その所得は事業所得または雑所得になるのでいくら稼いでも年金は全額もらえます。

給与所得者のように自分の収入を調整する必要はありません。

65歳以降の働き方として、個人事業主になるのは大きなメリットだといえるでしょう。

個人事業主になるには個人事業の開業届を開業から1カ月以内に納税地の税務署に提出します。

個人事業の開業届には開業日、事業の種類などを記入すればよいだけなので手続き的には難しくありません。

これで無事、個人事業主になることができますが、その後開業の翌年の2月16日から3月15日までに納税地の税務署に個人事業主としての確定申告書を提出する必要があります。

これは毎年行う必要があるので、確定申告をしたことのない人はそのやり方を覚える必要があります。

個人事業主になって以下の1.2.の条件を満たすとそれ以外にも税務上のメリットを受けることができるので、そこまでやることをお勧めします。

1.事業所得として認定されること

個人事業主になるのであれば、雑所得でなく事業所得として認定された方が年金所得との「損益通算」ができるのでさらに有利になります。

「損益通算」とは何かと言うと、年金所得は常に黒字ですが、事業所得は赤字になることもあり得ます。

例えば起業直後、事務所を借りたり、パソコンや備品などを購入して、それらの費用に50万円かかったとします。

一方売上が年10万円だった場合、事業所得は40万円の赤字になります。

仮に年金所得が130万円とすれば、損益通算によって全体の所得は90万円に減少し40万円相当分の税金が節約できるのです。

損益通算による課税所得減:40万円、所得税率:10%、住民税率:10%とした場合の節税額は40万円×(10%+10%)=8万円となります。

2.青色申告事業者として認定されること

青色申告事業者となると次のメリットが受けられます。

①青色申告特別控除が65万円ないし55万円認められる

②青色事業専従者給与(家族への給与)を経費にすることができる

③純損失の繰り越しと繰り戻しができる

④少額減価償却資産の特例が使える

⑤貸倒引当金の計上が可能

①の青色申告特別控除とは青色申告者に認められる特別の控除で確定申告をeTaxで行った場合65万円、紙で行った場合55万円を事業所得から差し引くことが可能になります。 節税額を計算すると次の通りとなります。

青色申告特別控除を65万円、所得税率:10%、住民税率:10%の場合、節税額は65万円×(10%+10%)=13万円です。

個人事業主でこれだけ節税ができるのはかなり大きい金額といえるでしょう。

さらに個人事業の仕事を妻と一緒にやり、青色事業専従者給与として年間120万円支払ったとすると、節税額は次の通りになります。

所得税率:10%、住民税率:10%。120万円×(10%+10%)=24万円。

注目すべきは、妻に支払う給与は外部流出ではないということです。

家庭全体でみると支払額はゼロ、すなわち、お金は外部へ出ていかないのに、税金は減らせるということになります。

外部の人を雇った場合も経費として申告できますが、その場合は外部流出費用となります。

③④⑤についての説明は省略しますが、青色申告事業者になることが税務的に大きなメリットがあることをわかっていただけたと思います。

これらのメリットを手に入れるためには、納税地の税務署に青色申告承認申請書を提出する必要があります。

提出期限は原則青色申告をしようとする年の3月15日まで。

申請書に記入するのは、下記の項目です。

納税地、氏名、職業、屋号、青色申告を開始する年度、簿記方式、備付帳簿名

かつ、説明したメリットをすべて受けるには、記帳方式を複式簿記にし、帳簿を保存しておく必要があります。

簡易簿記も認められますが、その場合は青色申告特別控除が10万円になってしまうので、どうせ個人事業主になるなら複式簿記をマスターして、フルにメリットを受けることをお勧めします。

複式簿記とは、1つの取引を2つの側面から見て二重記録を行なう記帳の方法で、会計帳簿の記録方法として最も広く普及しているものです。

たとえば3万円で商品を販売したとき、一方で売上高という収益が実現し、他方で現金という資産が増えることになります。

その変化を3万円という同じ金額で、二面的に記帳します。

それを「仕訳」といい、この場合の「仕訳」は次の通りです。

(借方)現金 3万円 (貸方)売上高 3万円

この方式を積み上げて、貸借対照表や損益計算書を作り確定申告をします。

簿記3級程度の知識があり確定申告ソフトを使えば、必要な帳簿を作成することは可能です。

青色申告事業をしながら年金は全額受け取ることができると、年金所得と事業所得の両方があるので、安心感はかなり違ってくると思われます。

個人事業主とは、法人を設立せずに個人で事業を営んでいる人のことをいいます。

基本的にはどんな事業でも個人で行えば個人事業となり、法人を設立して行えば会社経営となります。

会社経営(法人)の場合、税制は個人事業とは全く違ってきます。

個人事業が多い職種には次のようなものがあり、個人向けに商品・サービスを提供するものが多くみられます。

例えば、飲食店やカフェは飲食業に当たるが、会社員が退職後個人で飲食店やカフェを経営すれば個人事業主になるので、いくら稼いでも年金は全額もらえます。

「個人で行えば」と書きましたたが、学習塾の講師、コンサルタント、プログラマーなどの場合だと、相手方と「雇用契約」を結ぶと給与所得者になってしまうので注意が必要です。

この場合は、「業務委託契約」を結ぶことで個人事業主になり、その所得は事業所得か雑所得になって、年金は全額もらえることになります。

【個人事業が多い職種】

①飲食業:レストラン、居酒屋、カフェなど

②小売業:衣服、食料品、機械器具、電気製品など 店舗販売でもネット販売でもよい

③建設業:大工、トビ、電気工事業者など

④生活関連サービス業:理容、美容、公衆浴場、クリーニング、旅行業など

⑤不動産業、物品賃貸業:不動産賃貸業など

⑥教育関連事業:学習塾、語学教室の経営または講師など

⑦コンサル事業・士業・学術系サービス業:経営コンサルタント、弁護士、税理士、社会保険労務士、ファイナンシャル・プランナー、通訳、翻訳、ライターなど

⑧クリエイティブ系・IT系事業:デザイナー、コンピューターグラフィック・クリエーター、プログラマー、アプリ開発、動画配信など

上に挙げた職種には設備投資や従業員の助けが必要なものもあり、一人で開業するには難しいところがあります。

例えば、飲食店を開業する場合、調理用具や冷蔵庫などの設備投資が必要で、店舗を借りれば毎月家賃を支払う必要があり、固定費も発生します。

設備投資費用や毎月の固定費が採算を圧迫する可能性があるのです。

会社員を退職後、一人でも手軽に開業でき設備投資も少なくて済む職種としては、⑥教育関連事業、⑦コンサル事業・士業・学術系サービス業、⑧クリエイティブ系・IT系事業に属する職種でしょうか。

これらの職種の特徴は価値を生み出すのは自分自身のマンパワーやノウハウでなので価がほとんどかからないことです。

必要な設備投資はパソコン・スマホ、机、椅子くらいで、毎月発生する固定費もほとんどありません。

個人事業を始めたての人にとってはリスクも少なく格好の事業ということができます。

税務以外で個人事業主になるメリットとしては、

1.好きな仕事を選べる

さまざまな職業が個人事業として成り立つことを説明しましたが、選択肢が様々あるので、その中から自分が本当に好きな仕事を選ぶことができます。

なぜ好きな仕事を選ぶことが大切なのかと言うと、起業したからといって、その後も順風満帆とは限りません。

むしろ開業直後はその業界のプラクティスがわからなかったり、人脈がなかったりして様々な困難にぶつかることが多いと思われます。

その際に、嫌いな仕事をお金のために嫌々やっていると、やっぱりやめようという気持ちが湧いてきて、いい仕事ができなくなります。

しかし仕事自体が好きなのであれば、たとえ収入がなくても続けようという気持ちが持続します。

この違いは仕事で成功する上でとても大きい部分です。

仕事は継続しているうちに信用も高まり成長していくものなので、継続するためには、好きな仕事を選ぶことが必須といっても過言ではないのです。

自分にとって何が好きな仕事かは、自分のキャリアの棚卸をしながら考えてみるとよいでしょう。

どんなことに自分が情熱と時間そしてお金をかけてきたかを振り返れば、自分の本当に好きなことがわかってきます。

好きなことは特技であることも多いのです。

好きなことをさらに完成させる必要があると思ったらそのためにさらに勉強したり、それに必要な資格を取ることも可能です。

2.時間の融通が利く

オンライン・ビジネスが広がり、働く場所には柔軟性が出てきたが、会社員をはじめ給与所得者の勤務時間はほぼ決まっています。

それに対し、個人事業主には仕事の時間帯を選べる自由度があります。

もちろん、顧客の希望した時間に面談しなければならないなどの制約はありますが、請け負った仕事を行う時間帯は自分で選ぶことができます。

また、仕事のスケジュールを調整して1週間まとめて時間を作り、旅行に行くとこともできます。

まとめ

ただ、最後に付け加えると、個人事業主が100%よいということはありません。

給与所得者は会社に与えられた仕事を全うしていればいいですが、個人事業主は自らが動いて自分の仕事は自分で取ってこなければなりません。

何もしなければ、仕事も収入もなくなる可能性さえあります。

仕事を取るためには、自分の商品価値を高めたり、継続的な付き合いにより顧客との絆を強くしたり、新しい仕事がありそうなところにアンテナを張るなどの努力が必要になってきます。

また、個人事業主は毎年個人で青色申告を行わなければならないので、それが煩わしいと感じのであれば、年間給与が456万円以下で年金を全額貰いつつ勤め続けるのが向いている方もおられるかもしれません。