そのために大切になってくるのが教育資金ですが、我が家はお金は有り余るほどあるので必要ありません、という方以外は、一般的に子どもが生まれ親となったときには教育資金の準備として学資保険をかけることが多いです。

学資保険とは、その名の通り、子どもの教育資金を準備するための貯蓄型の保険です。

毎月定額保険料を払いながら、子どもの成長に合わせた進学準備金や満期学資金を受け取るしくみになっています。

ただ、いざ学資保険を検討し始めても、どの会社のどんな保険を選べばよいのか迷ってしまい、なかなか決めにくいのも事実です。

今回はそれぞれの家庭にあった学資保険は何か?についてお話ししたいと思います。

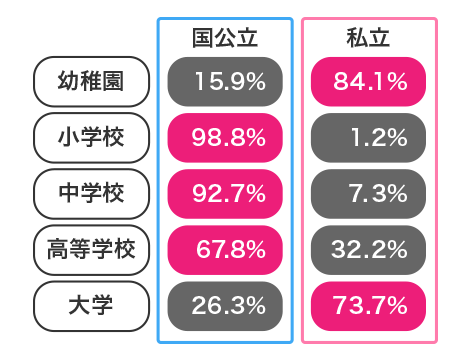

まず、平成30年度の数値から子どもの進学状況をみると

のようになっています。

日本においては現在のところ、私立幼稚園⇒国公立小学校⇒国公立中学校⇒国公立高等学校⇒私立大学と進むのが標準的な進学ルートのようです。

では、この標準的な進学ルートを文部科学省が出している授業料や学習費の調査数値を基にして一人の子どもにかかる学費を計算してみましょう。

教育費とひと言で言っても、授業料だけではなく、給食費や部活などの学校外活動費も頭に入れておく必要がありますし、さらに習い事や塾に通わせる費用などを合わせると、幼稚園から高校卒業まで15年間の学費として約600万円が必要です。

また昨今は大学全入時代と言われているため、大学に送り出す学資金も親とし準備しておくことを考えると、7割以上が私立大学に進学してることから短期大学で約200万円、4年生だと約450万円がプラスされます。

大学の初年度は別途入学金が必要となり、さらに家を出て1人暮らしとなるとさらに費用がかさみます。

ざっくりと計算しても、大学卒業まで約1千万は教育資金として用意する必要があるでしょう。

子どもが成長するとともに教育費の負荷は大きくなっていくので、その負荷の軽減を考えるなら、子どもが小さい時から将来の教育資金を確保するために学資保険をかけておくことが大切なのです。

だからこそ、子どもの将来をある程度予測して、早いうちから無理のない資金計画を立てておくことが大切です。

そのために力を発揮するのが、将来必要となる資金を確保するための学資保険なのです。学資保険の魅力は、その貯蓄性にあります。

加えて、いつのタイミングで学資金を受け取ることができるのかを設定できるのも、大きな特長と言えるでしょう。

たとえば、大学進学までを視野に入れているのなら、高額となりがちな大学入学時にまとまった満期学資金を受け取ることもできますし、子どもが中学・高校・大学に進学するタイミングで、それぞれ進学準備金や満期学資金を受け取るなど、家庭の状況に合わせて教育資金を準備することができます。

また、学資保険は保険料の払込免除により万が一の保障も受けられるという点も見逃せません。

貯蓄面だけを考えると、株式や投信信託といった選択肢もありますが、多くの人に学資保険が選ばれる理由は、保険としての役割を備えているからと言えます。

コツコツ貯蓄するのが苦手な方にも学資保険は毎月定額の保険料として掛けられるのでおすすめです。

注意点としては中途解約をしてしまうとその貯蓄性の特長がなくなってしまうこと。

解約しても解約返戻金は受け取れますが、払い込んだ保険料を下まわるケースが多くなるので、満期になって受け取るまで続けられるように無理の無いプランニングが重要です。加入するタイミングは、一般に早ければ早いほど良いと言われています。 子どもが低年齢の方がその分、満期までの期間が長くなり保険料を抑えることができるため、家計の負担を抑えながら教育資金を準備することができるからです。

親が高年齢の場合リスクが高いと判断され、年齢が高くなれば保険料も上がります。

そうした点からも、できるだけ早めに加入することをおすすめします。

月々の保険料や払込み方法はさまざまです。

貯蓄性に優れている学資保険ですが、途中で解約してしまっては意味がありません。

途中解約をすることなく、満期を迎えるまで払い込むことができる可能性を考えて家計を圧迫することのない金額を設定しましょう。

払込み方法には、月払の他にも、年払や半年払、または全期間分をまとめて払い込む方法もあります。

全期間分をまとめて払い込む方法の場合は、払込が終わっているため、冒頭で説明した保険料の払込免除は適用されないため、満期までの間に契約者が亡くなった場合でも、それ以降のすでに払込が終わっている保険料が払い戻されることがないので注意してください。

またまとめて払う方法には一時払の他にも、保険料を保険会社に預ける形として払い込む全期前納というものがあります。

この場合、払い込んだ保険料でも保険会社に預けられた状態であるため、契約者が亡くなった場合は払込期月の到来していない未経過の保険料は返還されます。

返戻率とは、学資保険に加入して払い込む保険料の総額に対して、将来受け取れる金額がどれくらいあるかを表したもので、通常はその割合をパーセントで示します。

返戻率は以下のような計算式となります。

返戻率=(満期学資金+進学準備金)÷払込保険料総額×100

返戻率が100%を超えていれば、払い込んだ保険料より多くの学資金を受け取ることができるということ。

たとえば、払い込んだ保険料総額が100万円で、満期で受け取った満期学資金が110万円の場合、その返戻率は110%となります。

また、払込期間によって総保険料が変わることも思えておくとよいでしょう。

学資保険は同じ保障内容であれば、早く払込を満了する方が総払込保険料が抑えられ、返戻率が高くなります。

たとえば、子どもが0歳の時に契約して高校卒業まで18年ずっと払い続けるよりも、教育費が比較的かからない小学生のあいだに集中して払い込む方が返戻率は高くなるのです。

資金計画に余裕のある方は、月払を年払や半年払いにするだけでも、払込保険料が抑えられ、返戻率が高くなりますよ。

まとめ

子どもが生まれたタイミングで学資保険に入るべきかどうか悩むと思います。

どんなに時代が変わっても、親として子どもに望む事って意外と変わらないものです。

教育資金を確実に貯められる、シンプルで安心感のある貯蓄を目指すなら学資保険はお勧めです。

子どもの将来のために「返戻率」に注目しながら、「いくら準備が必要なのか」「いつ受け取るか」「払い込み方法はどうするか」を考えることが大切です。

とはいえ学資保険を選ぶためには、保険のプロであるライフプランナーに相談してみるのが一番の近道です。

その中でもお勧めなのが、学資保険のプロ専門無料相談サイト『ほけんガーデン プレミア』

保険のプロ、さらに学資保険のプロに相談することで、保険も含めた様々な金融商品の特徴を把握したうえで、あなたに合った方法を提案してくれるはずです。

無料でプロに相談できるチャンスを見逃す手はありませんよね。

子どもの未来のためにぜひ活用してみてください。